帳簿や書類は保存する義務がある

全ての個人事業主には、帳簿や書類を保存する義務があります(所得税法148-1、232-1)。白色申告か青色申告、どちらで申告したかによって、以下のように異なります。

| 白色申告 | 青色申告 | |

|---|---|---|

| 7年間保存 |

・帳簿 収入金額や必要経費を記載した帳簿 |

・帳簿 仕訳帳、総勘定元帳、現金出納帳、売掛帳、買掛帳、経費帳、固定資産台帳など ・書類 領収書、預金通帳、損益計算書、貸借対照表、棚卸表、小切手控、借用証など |

| 5年間保存 |

・帳簿 業務に関して作成した上記以外の帳簿 ・書類 領収書、棚卸表、請求書、納品書、送り状、など |

・書類 上記以外の書類(請求書、見積書、契約書、納品書など) |

上表のうち、自分に関係のある帳簿だけ作成して、保存すればOKです。関係のない帳簿をわざわざ作成する必要はありません。

保存期間の始まりと終わり

帳簿や書類の保存期間は、確定申告期限日の翌日から起算します。例えば、確定申告期限日が3月15日のとき、5年後か7年後の3月16日まで保存しておきます。

どうやって保存すればいい?

帳簿や書類を保存する方法は、大きく分けて以下の2つから選ぶことになります。

| ① 紙の状態で保存 | オーソドックスな保存方法 会計ソフトで作成した帳簿なども、紙の状態で保存する |

|---|---|

| ② 電子帳簿保存 | 帳簿や書類を電子的に保存する方法(主に以下2つに分かれる)

|

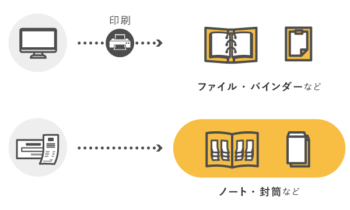

① 紙の状態で保存

帳簿や書類は、紙での保存が原則です。少なくとも主要な帳簿は、紙に印刷してから保管しておきましょう。今のところ、会計ソフトなどを使っている方が電子データのままで帳簿保存をするには、事前手続きが必要です。

紙の状態で保存する場合、保存方法は特に決まっていません。上図はあくまで保存方法の一例です。

② 電子帳簿保存

- 「電子帳簿保存」とは、帳簿や書類をデータで保存しておくこと

- 簡単に言うと「電子データ保存」と「スキャナ保存」の2通りの方法がある

- 現状では、複数の要件を満たす必要があり、ハードルが高い

- 単に会計ソフトの帳簿データを保持しているだけでは、要件を満たさない

- 自信のない人は、紙の状態で保存する方がオススメ

2つの主な保存方法

- 電子データ保存…パソコン等で作成した帳簿・書類を、データのまま保存する方法

- スキャナ保存……紙の書類をスキャナで読み取って電子的に保存する方法*

*帳簿と決算関係書類についてはスキャナ保存が認められない

- 電子帳簿保存の要件が大幅に緩和される

- 2022年から、電子帳簿保存の適用要件が緩和される。大きい変更点は、税務署長の承認が不要になったことと、一般的な会計ソフトでの電子データ保存も可能になったこと。ただし、会計ソフトでの保存の可否については、各メーカーの今後の対応次第となる。

65万円控除を適用する場合

65万円の青色申告特別控除を適用するには、「電子申告」か「電子帳簿保存」のどちらかを行う必要があります。ここで言う「電子帳簿保存」は、税務署長の承認を受けて仕訳帳などを電子保存することを指しており、この要件は2022年以降も緩和されません。

2022年から、任意で行う電子帳簿保存については要件が緩和されますが、「65万円控除を受けるための電子帳簿保存」には、まだ高いハードルが課されているわけです。現状では「電子申告」の方が遥かに簡単なので、こちらを選ぶことをオススメします。

保存しなかった場合

帳簿や書類の保存をしていないと、税務調査の際に、調査官が取引の内容を確認できません。その場合、事業者はペナルティとして下記のような不利益を被る可能性があります。

| 青色申告の承認が取り消される | 青色申告の全ての節税特典が利用できなくなる |

|---|---|

| 仕入税額控除が認められない | 消費税の課税事業者が税額計算で不利になる |

| 推計課税の対象になる(白色申告のみ) | 実際の税額よりも、多くの税金を課される |

| 加算税・延滞税の対象になる | 過少申告による罰金や、遅延利息が課される |

| 重加算税の対象になる | 追加で税率35~40%の税金を課される |

万が一紛失した場合は、正直にその理由を説明しましょう。悪意が認められず、金額もそこまで重大でないときは、加算税や延滞税を課されるだけで終わることもあります。

用語解説

| 仕入税額控除 | 受けとった消費税額から、支払った消費税額を差し引くこと |

|---|---|

| 推計課税 | 税務署が推測で求めた税額を課されること |

| 重加算税 | 悪質な脱税行為と認められた際に、課される税金 |

まとめ

確定申告が終わった後も、帳簿や書類は引き続き保存しなければなりません。確定申告をしなかった個人事業主にも、保存義務があるので注意しましょう。

帳簿や書類の保存に関する重要ポイント

- 全ての個人事業主は帳簿や書類を保存する義務がある

- 確定申告期限日の翌日から、5年間 or 7年間保存する

- 白色申告と青色申告で、保存期間が異なる

- 紙の状態での保存が原則

- 電子帳簿保存も認められているが、要件を満たすのが面倒

- 保存をしていないと、税務調査が入った際にペナルティを受ける