個人事業主は、会社員とは異なり「報酬を支払う側として源泉徴収をする」場合も、「報酬を受け取る側として源泉徴収をされる」場合もあります。この記事では「源泉徴収をされる側」のフリーランスが行うことを中心に説明しています。

>> 源泉徴収をする側の個人事業主はこちら

源泉徴収とは?

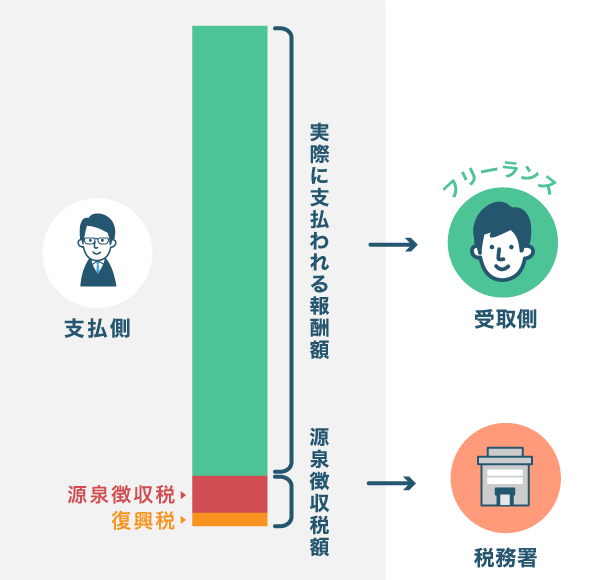

源泉徴収は、報酬や料金などを支払う側の事業者が行います。下図のように、報酬額から、源泉所得税と復興特別所得税が差し引かれます。つまり、実際に受け取るのは、源泉徴収税額を差し引いた後の金額です。

源泉徴収税額は、基本的に「報酬額 × 10.21%」で求めます。源泉所得税の納付は、報酬を支払う側が行ってくれます。源泉徴収をされる側は、報酬額を請求したら、報酬が支払われるまで、特にすることはありません。

源泉徴収をされるフリーランスとは?

報酬を支払ってくれる事業者が「源泉徴収義務者」で、なおかつ、あなたの報酬が「源泉徴収が必要な報酬・料金等」に該当する場合、源泉徴収された上で報酬が支払われます。

「源泉徴収が必要な報酬・料金等」の具体例

- デザイナーの報酬(グラフィックデザイン、広告デザインなど)

- ライターの報酬(原稿、翻訳、シナリオなど)

- 技芸の指導料(スポーツ、料理、編み物、ダンスなど)

- 映画や演劇、テレビなどの出演料

源泉徴収のあらまし 第5 報酬・料金等の源泉徴収事務 – 国税庁

「源泉徴収義務者」って?

人を雇って給与を支払っている会社や個人は「源泉徴収義務者」です。ただし以下のケースに1つでも該当する人は、源泉徴収義務者ではありません。

- 従業員や専従者を雇っていない人

- 常時2人以下の家事使用人(お手伝いさんなど)だけに給与を支払っている人

- 税理士、弁護士、司法書士などにのみ報酬を支払っている人

つまり、報酬の支払側も一人で働いているようなフリーランスなら、その人は源泉徴収義務者ではありません。ですから、あなたの報酬が「源泉徴収が必要な報酬・料金等」に該当していても、源泉徴収はされません。

源泉徴収税額の計算方法

基本的には、報酬額に「10.21%」を掛けた金額が源泉徴収税額です。

例:報酬額が30万円のとき

300,000 × 10.21% = 30,630円(源泉徴収税額)

300,000 – 30,630 = 269,370円(実際に受け取る報酬額)

ちなみに、報酬額が100万円を超える場合には、以下の計算式を使います。

源泉徴収税額 = (報酬額 – 100万円) × 20.42% + 102,100円

源泉徴収の前にすること

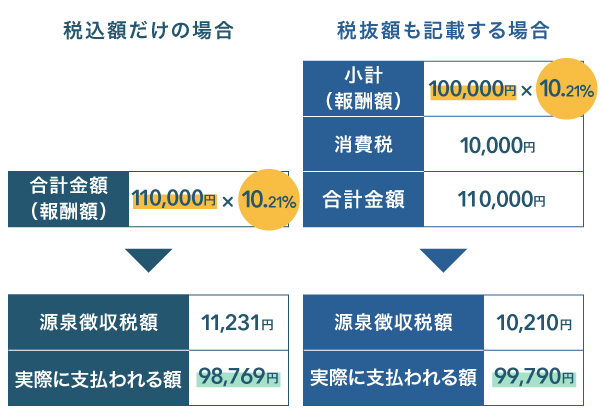

仕事を終えたら、報酬を支払ってくれる相手に請求書を送り、自らの報酬額を請求しましょう。このとき、報酬額と消費税額を明確に区分(税抜で表示)しておくと、報酬額のみ源泉徴収の対象にできるので、源泉徴収税額が抑えられます。

例:報酬額11万円を支払側に請求するとき

「消費税を含めた報酬額(税込)」か「消費税を除いた報酬額(税抜)」のどちらを請求書に書くべきかというのは、事業者間での取引においては決まっていません。不明な場合は取引先に確認してみましょう。

源泉徴収の後にすること

源泉徴収された側(報酬を受け取るフリーランス)は、源泉徴収された後に行うことがあります。ここでは大きく以下の2つに分けて説明をします。

- 帳簿づけ

- 確定申告

帳簿づけ

例えば、A社から報酬として預金口座に執筆料が振り込まれたとき、複式簿記では以下のように帳簿付けします。

| 日付 | 借方 | 貸方 | 摘要 |

|---|---|---|---|

| 20XX年7月20日 | 普通預金 71,832 | 売上高 80,000 | A社 執筆料 |

| 事業主貸 8,168 | A社 執筆料 源泉徴収税額 |

- 実際に受け取った報酬額 ……………………… 「普通預金」の勘定科目で記帳

- 源泉徴収税額 …………………………………… 「事業主貸」の勘定科目で記帳

- 実際に受け取った報酬額 + 源泉徴収税額 …… 「売上高」の勘定科目で記帳

実際に受け取った報酬額と、源泉徴収された税額は分けて、借方に記帳しましょう。その2つを足したもの(元々の報酬額)は売上高として、貸方に記帳します。

「事業主貸」は、事業とは関係のない個人的な支出について、事業用資金を利用した際に使う勘定科目です。源泉徴収税は、事業主個人の所得にかかる税金であり、事業とは関係のない個人的な支出とみなし、「事業主貸」で記帳します。

事業主貸・事業主借・元入金【青色申告者向け】

確定申告

原則として、会計期間の翌年2月16日~3月15日に確定申告を行います。確定申告をすることで、納めすぎた税金が戻ってくることもあります。

クライアントに行ってもらう源泉徴収税額の納付は、あくまで所得税の仮払いです。個人事業主は確定申告をすることで、本来の所得税額を確定させる必要があります。確定申告で算出した所得税額によって、追加で所得税を納付するかどうかが決まります。

- 「所得税額 > 源泉徴収税額」……追加で所得税を納付する

- 「源泉徴収税額 > 所得税額」……追加納付不要&還付金の受け取り可能

まとめ – 源泉徴収をされる側の重要ポイント

源泉徴収義務者が「源泉徴収が必要な報酬・料金等」に該当する報酬を支払う場合に、報酬を支払う側に、源泉徴収義務が発生します。この場合に、源泉徴収をされる側の重要ポイントは以下の通りです。

源泉徴収をされるフリーランス側の重要ポイント

- 源泉徴収税額の計算式は「報酬額 × 10.21%」(報酬額が100万円以下の場合)

- 請求書に税抜報酬額と消費税を分けて書いておけば税額が少なくなる

- 源泉徴収をされた後にすることは「帳簿づけ」と「確定申告」

- 帳簿づけの際、源泉徴収税額は「事業主貸」の勘定科目で処理する

- 確定申告をすることで事前に差し引かれた源泉徴収税分が戻ってくることもある

個人事業主にとっての源泉徴収は、「源泉徴収をする側にもなりうる」「本来の所得税額は確定申告で確定させる」「源泉徴収票は送られてこない」などの点で、会社員とは異なります。