個人事業主にとって重要な税金4つと社会保険料3つについて、納付時期や納付額の目安をそれぞれ紹介していきます。

納付する主な税金・社会保険料

個人事業主が納める税金や社会保険料について、本記事で紹介する内容は以下の通りです。なお、納付期限が土日祝日にあたる場合、翌平日へ繰り越しとなります。

納付期限の一覧表 – 主な税金・社会保険

| 納付期限・納付額の目安 | 納付額の算出 | ||

|---|---|---|---|

| 税金 (国税) |

所得税 | 3月15日 所得の5~45% |

自ら金額を計算・納付 |

| 消費税 | 3月31日 受け取った消費税 – 支払った消費税 |

||

| 税金 (地方税) |

住民税 | 6月、8月、10月、翌1月の末日 所得の約10% + 約5,000円 |

計算しなくてよい (納付書に記載されている) |

| 個人事業税 | 8月、11月の末日 事業所得の3~5% |

||

| 社会保険料 | 国民年金 | 毎月末 約17,000円/月 |

計算しなくてよい (納付書に記載されている) |

| 国民健康保険 | 年8~10回の期日 (地域差有) 所得の約7~14% |

||

| 介護保険 (40歳~) |

年8~10回の期日 (地域差有) 所得の約2% |

本記事では大まかな把握を目的とし、税額や税率に関する詳細は割愛しています。納税者の居住地や対象年度によって数字に幅のあるものは、目安を提示するにとどめています。

税金① 所得税

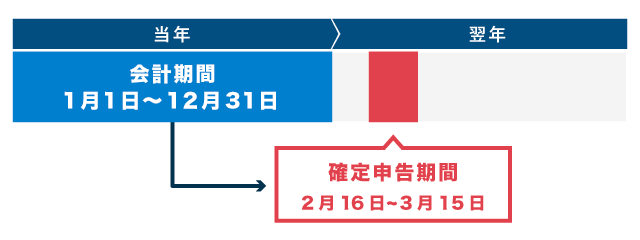

※土日祝の場合は翌平日へ繰り越し

- 個人事業の会計期間は原則「1月1日~12月31日」

- 原則として「翌年2月16日~3月15日」に申告と納付を行う

- 所得税の税率は「5%~45%」

個人事業主は、確定申告によって年間の会計結果や税額を申告します。確定申告をしてすぐに納めるのが、この所得税です。ちなみに、口座振替での納付(振替納税、詳細は後述)の場合、振替日は通常の期限日の約1ヶ月後になります。

納付額は個人の所得によって異なり、所得が上がるほど所得税率も上がる仕組みになっています(超過累進税率)。

税金② 消費税

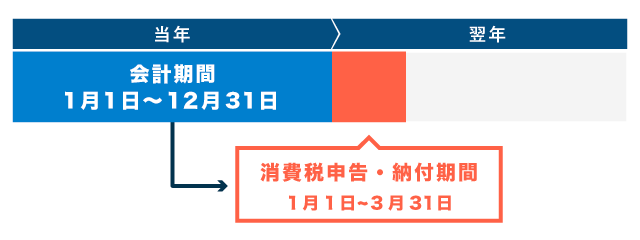

※土日祝の場合は翌平日へ繰り越し

- 前々年の課税売上高が1,000万円以下なら、基本的に納付は不要

- 対象者は、原則として「翌年1月1日~3月31日」に申告と納付を行う

- 「受け取った消費税 – 支払った消費税」の金額を納めるのが基本

基本的に開業から2年目までは、消費税の納付は不要です(免税事業者)。開業3年目以降で、前々年の課税売上高が1,000万円を超えると、消費税の納付義務を負います(課税事業者)。

税金③ 住民税

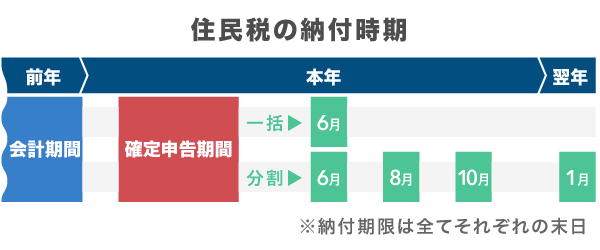

※土日祝の場合は翌平日へ繰り越し

- 多くの人が対象で、6月に納税通知書と納付書が送付される

- 基本は「6月、8月、10月、翌1月」の4回に分けて納める

- おおよそ「所得の10% + 5,000円」を納める

納付書は、分割納付用(4回分)と一括納付用が両方まとめて送られてきます。一括納付の場合は「6月」の末日までに納めますが、どちらを選んでも合計の納付額は変わらないので、好きな方を選んで納付できます。

具体的な金額は、地域によって異なります。納付書に記載してあるので、これに従って納めれば問題ありません。

税金④ 個人事業税

※土日祝の場合は翌平日へ繰り越し

- 前年の事業所得が290万円以下なら、基本的に納付は不要

- 8月頃に納税通知書と納付書が届いたら「8月、11月」の各末日までに納める

- 「事業所得 – 各種控除(事業主控除など)」の3~5%を納める

個人事業税には年間290万円の「事業主控除」があります。そのため、事業所得(青色申告特別控除を適用する前の金額)が290万円以下の場合、納付は不要になります。そもそも個人事業税の対象者ではない場合、通知は届きません。

税率は業種によって異なりますが、そのほとんどが5%に設定されています。

社会保険料(国民年金・国保・介護保険)

個人事業主は、「国民年金保険料」や「国民健康保険料」といった社会保険料を自分で納付する必要があります。毎年、1回目の納付時期が近づくと1年分の納付書がまとめて送られてくるので、これに従って納めましょう。

| 国民年金 | 国保 | |

|---|---|---|

| 納付回数 | 年12回 (毎月) | 年間8~10回 (地域差あり) |

| 納付期限日 | 1月~12月の各末日 | 納付月の末日 |

| 納付書の送付時期 | 4月頃 | 6月~7月頃 (地域差あり) |

| 保険料の目安 | 約17,000円/月 (年間で約20万円) |

所得の7~14%/年 (地域差あり) |

上記のほか、40歳になると自動的に介護保険へ加入します(加入手続きは不要)。個人事業主の場合、介護保険料は、国保の保険料に上乗せするかたちで徴収されます。自分で計算する必要はありませんが、だいたいの目安として所得の約2%と考えましょう(地域による)。

社会保険料は「前納」できる!

社会保険の場合、事前に申請すると、一定期間分の保険料をまとめて納付することができます(前納)。特に国民年金の場合、前納すると保険料が少し割引されます。年度や支払い方法によっても変わりますが、1年分の前納で約3,800円前後/年、2年分の前納で約7,500円前後/年の割引が適用されます。

ちなみに、国保・介護保険も前納は可能ですが、こちらは割引されません。

まとめ

個人事業主のほとんどが「所得税」「住民税」「社会保険料」を支払います。一方で、「消費税」「個人事業税」を納める事業主は、それほど多くありません。

国保の納付時期は地域によって異なるため、上表では東京23区の傾向を採用しています。具体的な納付時期は、送付された納付書や、自治体のウェブサイトで確認してください。

主な納付方法

国税(所得税・消費税)は自分で納付額を申告し、みずから納めるのが基本です。一方で、社会保険料や地方税(住民税・個人事業税)は、送られてくる納付書に従って納付します。いずれも、以下のような納付方法が用意されています。

- 窓口

- コンビニ

- 口座振替

- クレジットカード

- 電子納税(ネットバンキングなど)

「窓口」には、銀行など金融機関の窓口のほか、それぞれの区域を管轄する担当窓口が含まれます。国税なら税務署、地方税や社会保険料なら市区町村の役所がこれに当たります。なお地方税の場合、上記のほかにスマホ決済が可能な地域も増加中です。

振替納税なら国税の納付日が約1ヶ月後に!

口座振替による国税(所得税・消費税)の納付を「振替納税」といいます。振替納税なら、法定納期限の約1ヶ月後に納付額が引き落とされます。資金繰りがシビアな事業者にはオススメの方法です。ちなみに、振替日に口座残高が足りない場合は納付遅れと見なされ、ペナルティの対象になるので注意しましょう。